【大学受験】塾に通う

高3生の割合や塾費用、

大学費用を調査。

不足する際にはどうする?

【大学受験】塾に通う高3生の割合や塾費用、大学費用を調査。不足する際にはどうする?

大学進学を目指す場合、学習塾の費用や大学の入学金・授業料などでまとまったお金がかかります。教育資金が足りないときは、奨学金や教育ローンの活用を検討しましょう。

Point

- 子どもの教育資金にはまとまったお金が必要。

- 教育資金が足りない場合は奨学金と教育ローンの選択肢がある。

- 十八親和銀行の教育ローンは奨学金にはないメリットもある。

-

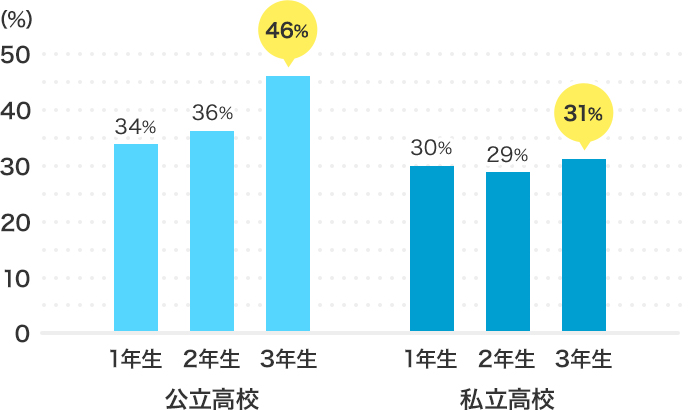

高校3年生の約3割~4割は塾に通っている

<学習塾費を支出している割合>

出典:文部科学省|2023年度 子供の学習費調査

公立・私立ともに、高校3年生の約3割~4割は塾に通っています。高校1年生や2年生のときと比較するとその割合は伸びており、大学受験に向けてより多くのお子さまが塾に通い始めるようです。

-

高校生の塾費用の平均は年間約40万円

<学習塾費に支出する場合の平均額>

公立高校 38.2万円

私立高校 37.5万円

出典:文部科学省|2023年度 子供の学習費調査

高校生の塾にかかる費用は、平均で年間40万円程度です。仮に3年間塾に通うと、120万円程度のまとまった金額が必要です。あくまでも平均であるため、より多くのお金がかかる可能性もあるでしょう。

-

-

大学にかかる費用はどれくらい?

<大学にかかる費用(入学費用+在学費用)>

国公立大学 約481万円

私立大学文系 約690万円

私立大学理系 約822万円

※通学費や参考書の購入費等を含む

出典:(株)日本政策金融公庫|2021年度 教育費負担の実態調査結果

大学入学から卒業までにかかる費用は進学先によって大きく異なり、国公立大学と私立大学理系では約341万円もの差があります。

【教育費】ライフイベントにかかるお金(約4分)

※大学費用は撮影当時の調査結果に基づいてお話ししています。

-

自宅から通えない場合は仕送りも必要

<自宅外通学にかかる費用>

仕送り額 約380万円(年間約95万円)

自宅外通学を始めるための費用 約38万円

出典:(株)日本政策金融公庫|2021年度 教育費負担の実態調査結果

自宅から通学できない場合は、仕送りやアパートの敷金、家財道具の購入費などもかかります。大学進学をきっかけに1人暮らしや寮生活を始めるなら、さらにまとまったお金を準備する必要があるでしょう。

-

-

教育資金が足りないときの対処法

日々のやりくりや想定外の出費に精いっぱいで、「教育資金を準備できない」と悩んでいる人もいるでしょう。教育資金が足りないときに利用できるものとして、「奨学金」や「銀行の教育ローン」があります。

<奨学金の特徴>

・貸与型と給付型の2つに分けられる

・貸与型はさらに「第一種(無利子)」と「第二種(有利子)」の2種類がある

・給付型は返済不要だが、世帯収入や成績など高い条件が設定されている

・設定した貸与月額が入学後に毎月入金される

・卒業後に子ども自身が返済するのが一般的<銀行の教育ローンの特徴>

・入学前にまとまった資金を一括で借りられる

・金利や借入限度額、返済方法などの諸条件は金融機関によって異なる

・奨学金に比べると金利はやや高め

・親名義で借り入れ、親が返済するのが一般的銀行ローン~教育ローン篇~(約4分40秒)

-

教育ローンと奨学金の違い

ここでは、十八親和銀行の教育ローンと奨学金(貸与型・第二種)を比較してみましょう。

名義 原則、保護者 保証人 不要 利用制限 なし 借入上限額 2,000万円 受取時期 入学前でもOK 金利 [変動金利]年3.10%~

(2025年5月1日現在)支払開始時期 借入の翌月から(在学中は利息のみの返済も可能) 名義 お子さま(学生) 保証人 必要 利用制限 あり(収入など) 借入上限額 月12万円 受取時期 入学後 金利 1.005% 支払開始時期 貸与終了の翌月から数えて7か月目 ※利率固定方式で2023年11月に貸与終了の場合(利率固定方式では貸与終了時に金利が決定します)

出典:JASSO「2024年度貸与奨学生のしおり」

十八親和銀行の教育ローンと奨学金にはそれぞれ異なる特徴やメリットがあります。自分にはどちらが合っているかよく検討しましょう。

-

-

教育ローンの活用ポイント

教育ローンの活用ポイントは以下の3つです。

・子どもに返済負担がかからない

・大学入学前にまとまったお金を準備できる

・在学中は利息のみを返済することも可能教育ローンは名義が親になるため、将来子どもに負担をかけずに済むのがメリットです。

また、奨学金は大学入学後に受取開始となるため、入学前にかかる費用には充てられませんが、教育ローンなら入学前にまとまったお金を借りられます。学習塾の費用や受験費用、入学金、アパートの敷金など、入学前にかかる費用に利用可能です。

在学中は利息のみの返済も可能なため、出費が重なりがちな在学中の家計負担を抑えることができます。

-

ある程度収入があるから教育ローンは不要?

意外かもしれませんが、年収にかかわらず教育ローンは利用されています。

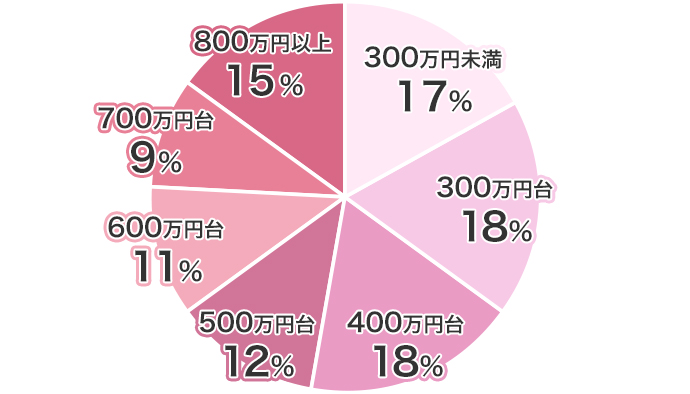

【図:十八親和銀行の教育ローン契約者の年収比率】

借入額と月々の返済額の平均は以下の通りです。

借入額平均 月々の返済額平均 134万円 1万9,412円 ※年収比率・金額ともに2025年2月末時点

こちらはあくまでも平均ですので、ご利用の際は無理のない計画でご検討ください。

-

入学前にまとまった資金が必要な場合は教育ローンを活用しよう

奨学金は、受取開始が大学入学後になります。塾費用や受験費用、入学金など、入学前にまとまった資金が必要な場合は教育ローンが便利です。教育資金についてお困りの場合は、十八親和銀行までお気軽にご相談ください。

-

まとめ

- 学習塾や大学進学にはまとまったお金が必要。

- 十八親和銀行の教育ローンは子どもに返済負担をかけずに利用できる。

- さらに入学前の借入れも可能で、塾の費用や受験費用など幅広い資金使途に対応できる。

-

関連記事